编者按:本文来自微信公众号“格隆汇研究”(ID:glh_tushuocaijing)。

作者 | Mashimaro

数据支持 | 勾股大数据

常有人说,"颜值即正义"。

这似乎是一个"看脸的时代"。第三方机构最新调查显示,"85后"最舍得为颜值买单;"00后"微整形花费最高;近三成人认为颜值直接与收入水平挂钩;超两成一线城市女性消费者每月在梳妆打扮上花费3000+元……

漂亮、精致开始成为越来越多的人的追求。爱美的消费群体不断扩大,他们不满足于"一键美颜",开始狠下心在美妆护肤、医美、身材管理上花钱。所谓的颜值经济也就这样起来了。

在这样的背景之下,化妆品行业想不火都难。

参考海外市场,化妆品行业被认为是大市值龙头公司的摇篮。有说法称,化妆品属于"成瘾性可选消费"。这种容易上瘾的东西,难免让人想起白酒,或刷得停不下来的某类社交APP等出大牛股的板块。

另一方面,化妆品具有日用、快消属性,而且该行业注重品牌、口碑和市场地位的稳定性,再加上龙头企业(欧莱雅和雅诗兰黛等)良好的盈利能力与财务质量等,因此常被市场看好。

我们首先先来看看被"颜值经济"撬动的化妆品行业是如何高速成长的,再分别通过三个标签来挖掘这涨势背后的逻辑。

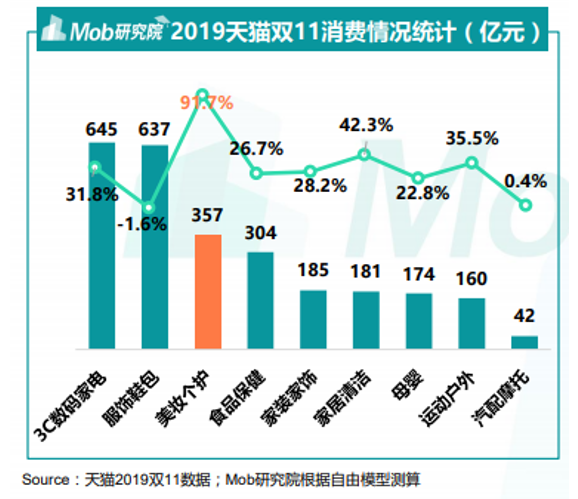

先来看一组化妆品消费数据。2019年双11,美妆个护以近100%的同比增长趋势遥遥领先。

根据阿里巴巴国际站近期公布的2020新外贸半年报数据,美妆个护品类占据成交额榜Top5,仅次于消费电子。

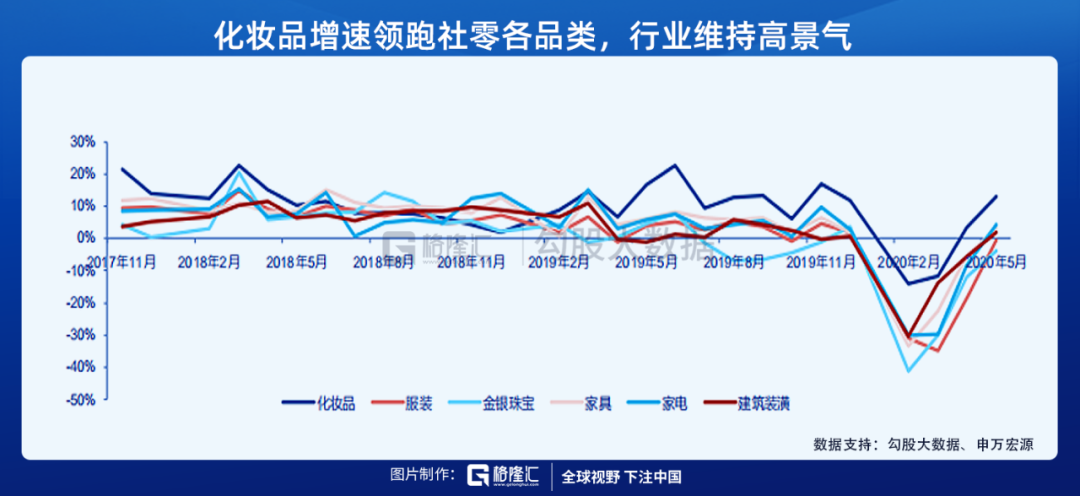

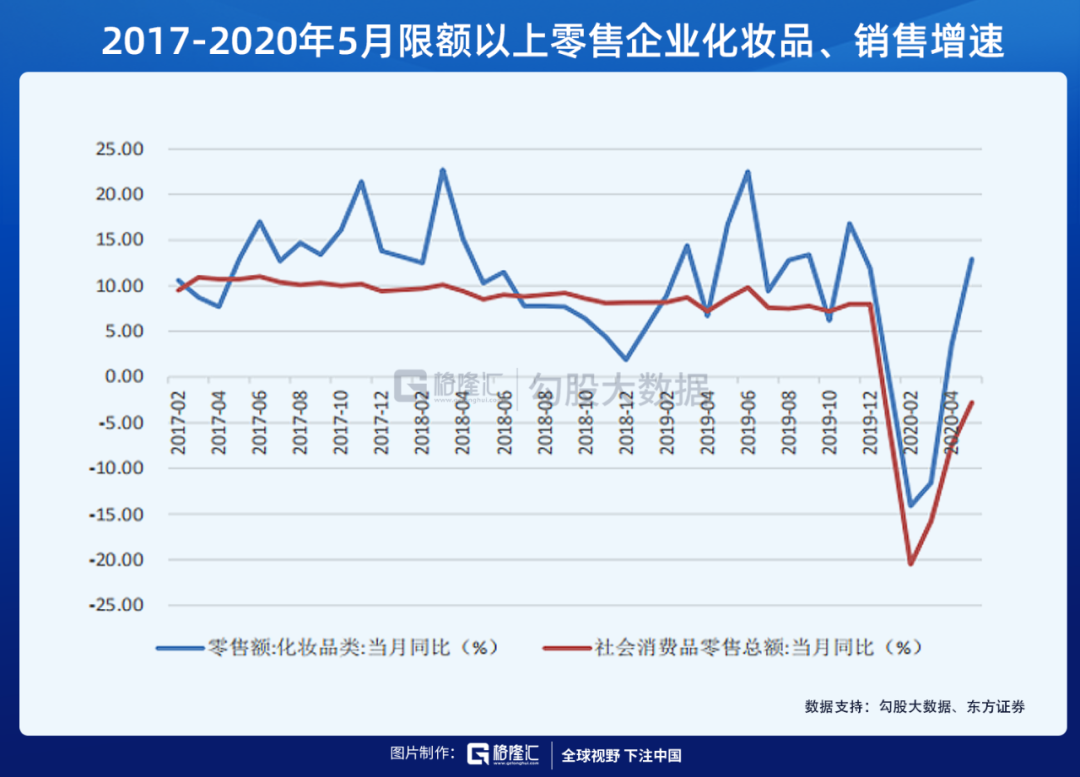

再来看看一些行业数据。欧睿数据显示,2019年中国化妆品行业市场规模高达人民币4777.2亿元,同比增长13.84%。2010~2019年,该行业的复合增速高达8.82%。对比其他消费品行业,如服装、金银珠宝、日化等,化妆品消费的增长速度一直遥遥领先。

而且自2016年以来,化妆品零售额增速开始大幅高于整体社零水平。即便是在疫情冲击之下,中国化妆品市场总体也能保持超越其他可选消费品的增速甚至以相对更快的速度恢复。

高盛最新的报告显示,2019年中国美妆市场份额达790亿美元,预计市场规模可以在未来5年内翻倍至1450亿美元。

这行业野蛮生长背后的逻辑是什么呢?

我们可以以三个关键词为线索来探寻中国化妆品行业的增长趋势,即:Penetration,Digitalization,Premiumization。

化妆品市场可以分为高端市场和大众市场。那些面向一二线城市,且具有高消费水平的,称为高端市场;那些针对低线城市中产人群的,即大众市场。

对于高端市场,化妆品消费具有高频、快消、高复购的属性,是当下主流消费群体(20~35岁消费群体)的"必须消费品"。"颜值消费"成了一种常态,核心消费者的化妆意识逐渐加深,美妆消费的低龄化趋势明显,化妆品不仅是"消费"同时也是"自身投资"。

因此,这些彩妆消费习惯较为成熟的高端市场是化妆品市场的消费主力。根据天猫数据显示,2018年,包括北上广深、重庆、成都等15个一线以及新一线城市的消费者共买走线上约25%的化妆品。

再看大众市场。如果高端市场是主力,那么面向低线城市的大众市场可以被认为是拉动行业未来增长的主要引擎。根据凯度咨询,目前低线城市分别占护肤品和美妆产品市场增量的65%和81%。

低线城市的消费群体基数较大,因此成长空间也大。互联网加速渗透,随着微博、小红书等社交平台的普及,各种美妆博主等持续输出的"种草"或消费者美妆意识教育,越来越多的低线城市消费者开始踏上化妆这条"不归路",低线城市年轻群体的化妆品消费与使用习惯愈加接近一二线城市的消费习惯。

低线城市消费者的生活成本更低,时间也更灵活,因此他们也愿意花更多的工资和时间在休闲娱乐上,这当中当然也包括"扮靓"这件事情。根据极光大数据,70%的低线城市的年轻消费群体每个月都将花掉他们80%的工资。

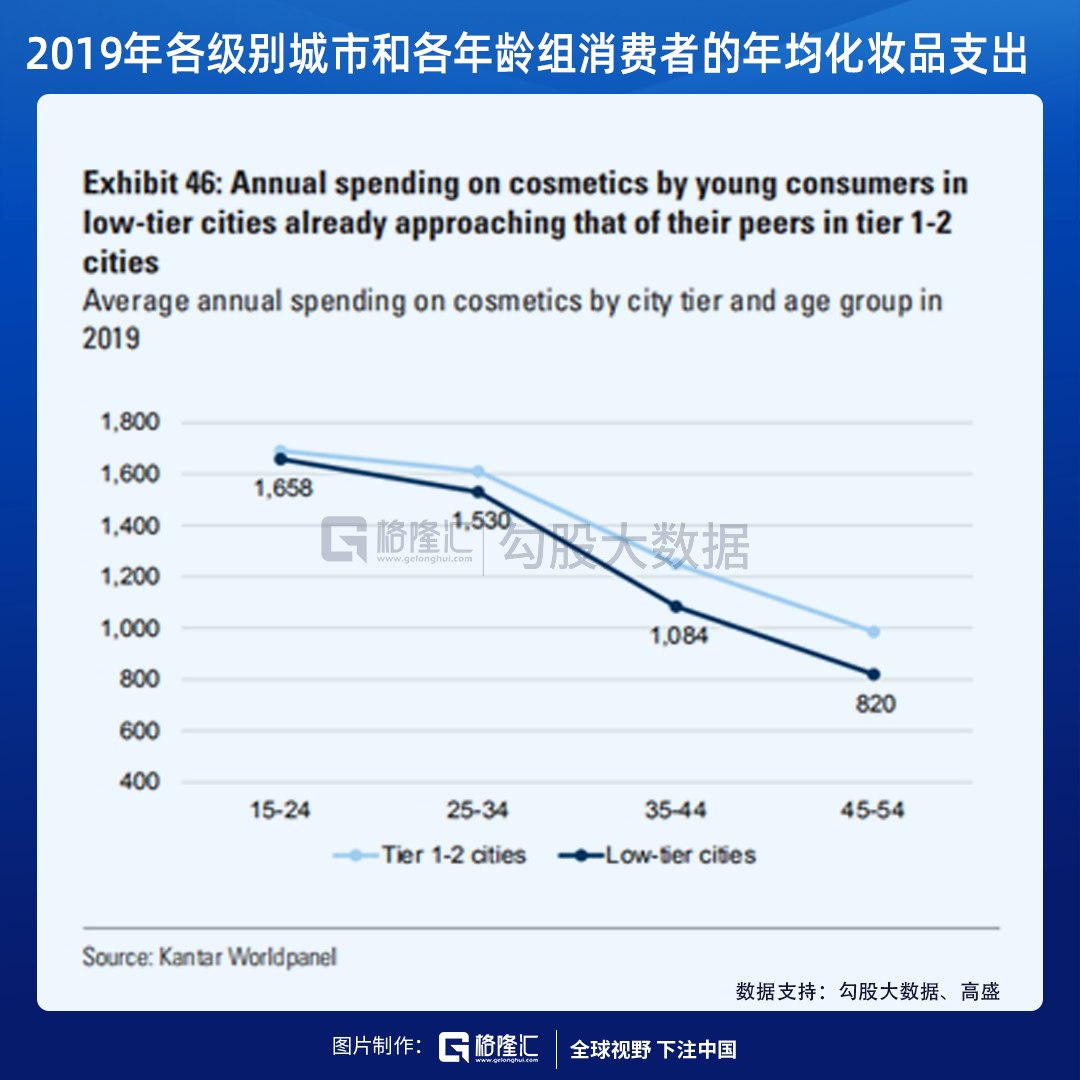

尽管他们在美妆消费上的水平依然落后于一二线城市核心消费群体,但低线城市年轻消费群体每年在美妆产品上的消费支出水平正在向高端市场消费群体靠近。

借用高盛最新报告里的一句话,对于化妆品企业而言,"Digitalization is not an option but amust"。

道理很简单,顺着前面的逻辑,在"低线城市是中国化妆品市场的主要增量来源"的基础上,电商渠道是化妆品产品扩散的催化剂,提高了化妆品消费的可获得性和便捷性,让更多品牌商可以进入化妆品市场的主要增长区域,触及更多的消费群体。

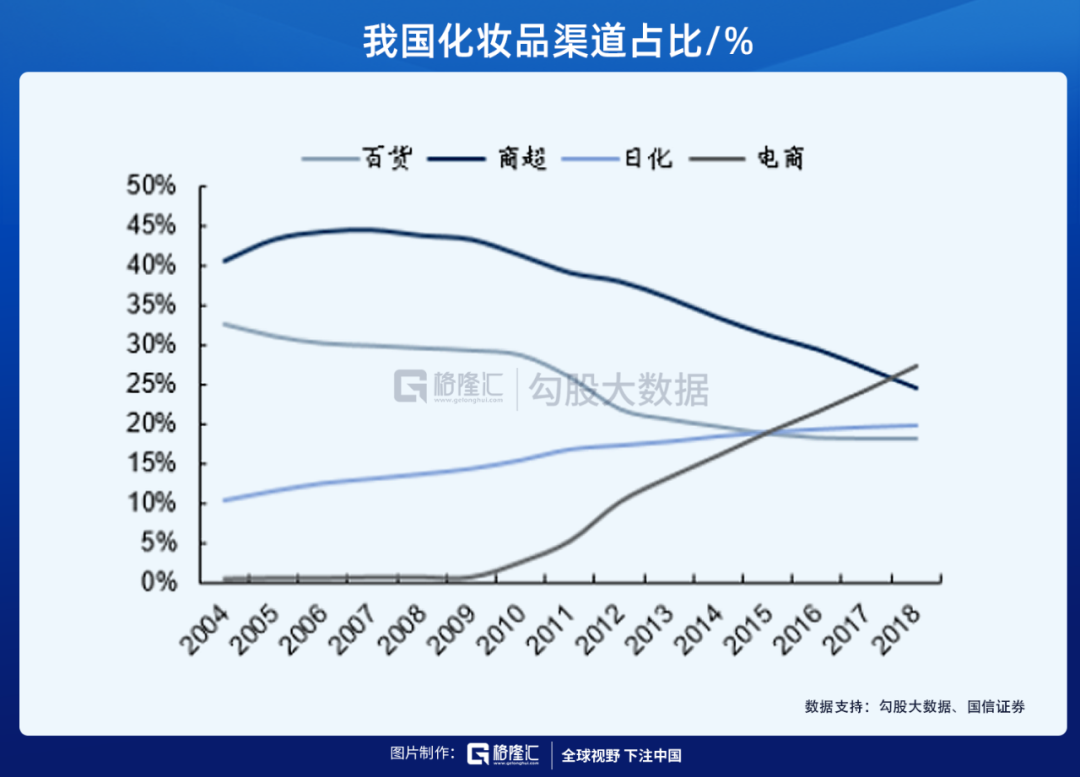

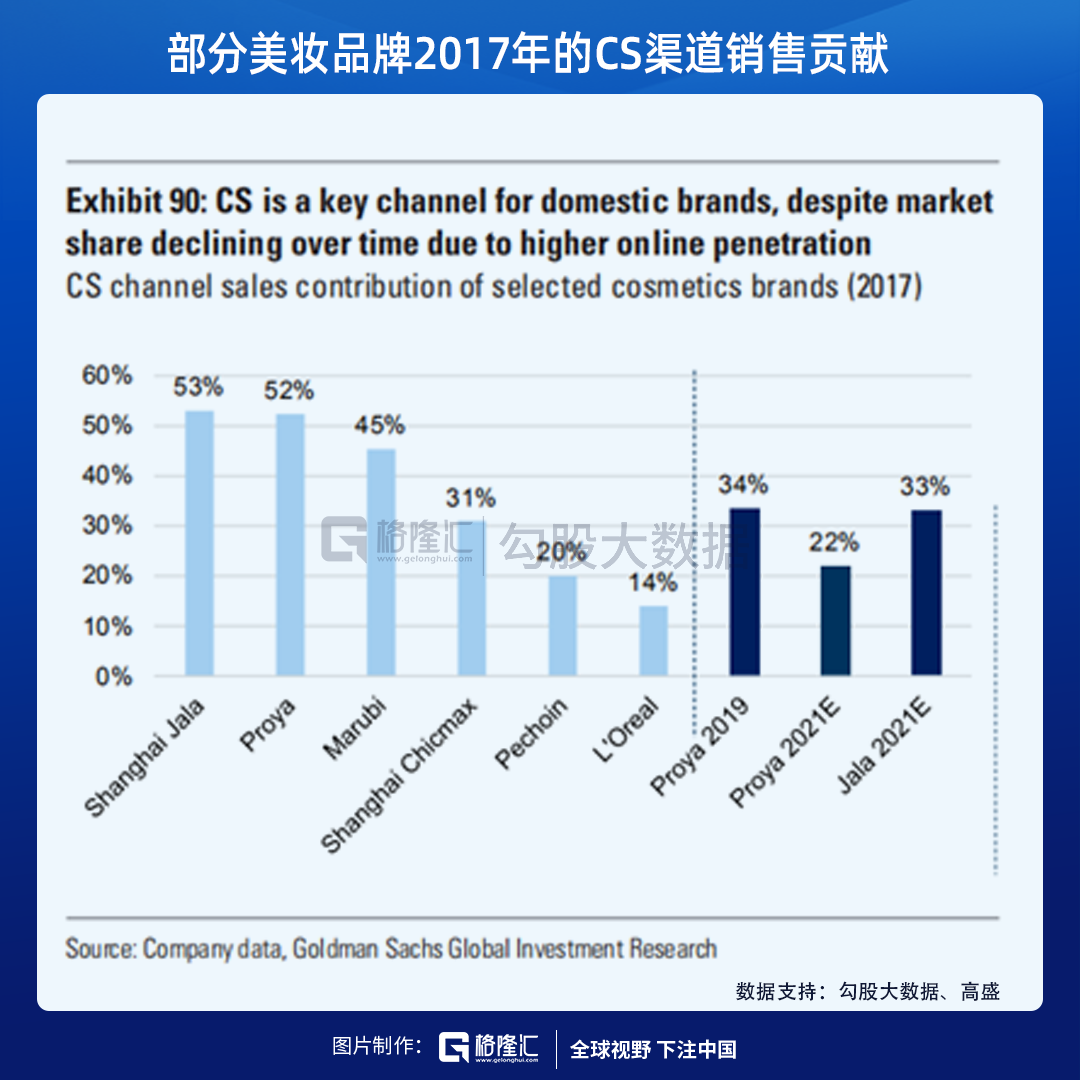

化妆品渠道端也因此发生了明显的变化,其中电商渠道占比从2012年的10%提升到2019年的31%,高盛预计2025年,中国市场化妆品电商渠道占比有望增长至57%。

这里把外资品牌和内资品牌分开理论一下。先介绍一个概念:线上化妆品代运营商。这类型代运营商主要从事化妆品电商零售业务和品牌营销运营服务。我国比较出名的线上化妆品零售商包括壹网壹创、丽人丽妆等。

选择与线上化妆品零售商合作的多为一些国际大品牌,这样的合作可以帮助他们更全面地完善品牌形象同时加快渗透。

数据显示,雅诗兰黛在淘宝+天猫的销售规模在10亿量级左右,排名前20的化妆品品牌销售额平均在2亿+,如果想要通过线下渠道实现这样的销售量级,需要新开100~500家实体店。又比如YSL,2018年YSL有48%的销售来自于低线城市,但其实YSL并没有在这些地方设有实体店铺。

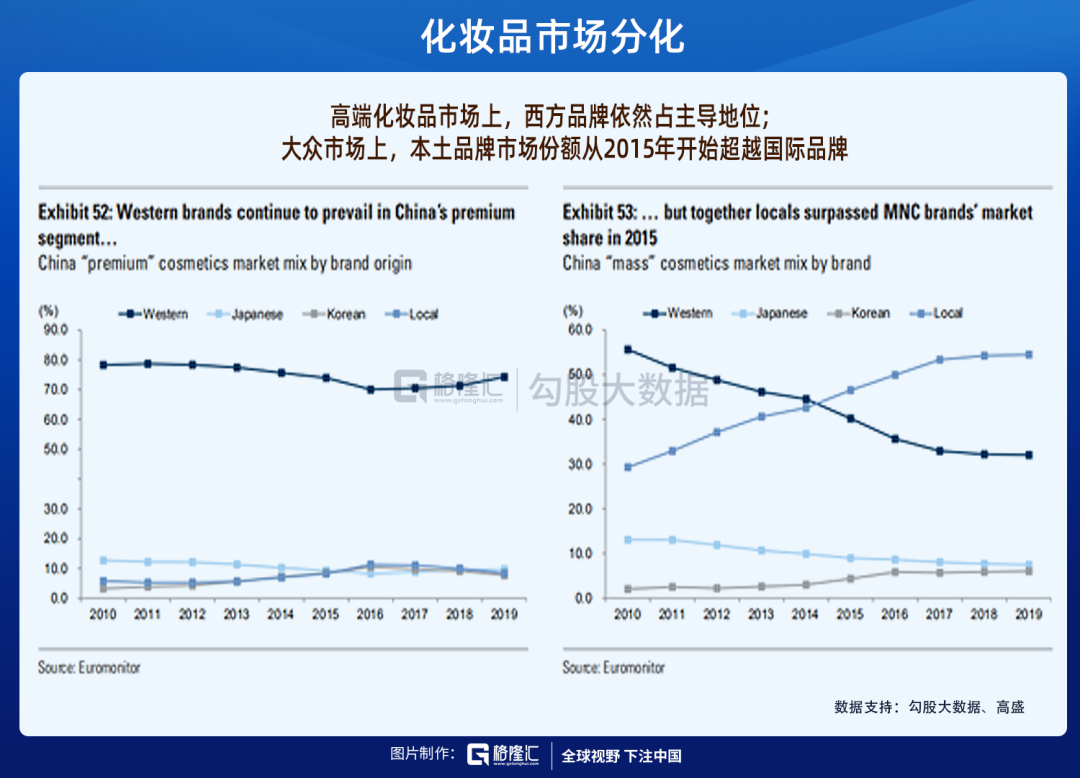

再看内资品牌。国产化妆品品牌以平价品类为主,主要覆盖大众市场。虽然在高端市场上,西方品牌的市场份额依然占据高位,但在大众市场上,国内品牌开始有替代海外品牌的趋势。2019年国产品牌在中国平价化妆品市场上的市场份额为54%,而2011年却只有29%,其中珀莱雅和完美日记的增速尤为突出。

在这其中,"线上化"被认为是主要关键因素。

细究在这背后的原因,依然离不开两个关键,即增量市场的"年轻化"和"低线化"。90后、00后等年轻消费群体已经成为目前化妆品行业的主要消费者。

数据显示,天猫化妆品消费者中有60%来自这波年轻人,尽管他们仅占劳动力人口的不足30%。这一波人越来越依靠互联网信息渠道,宁愿相信网红主播种草,平台上的路人水军评论,也不愿意相信柜姐的安利。

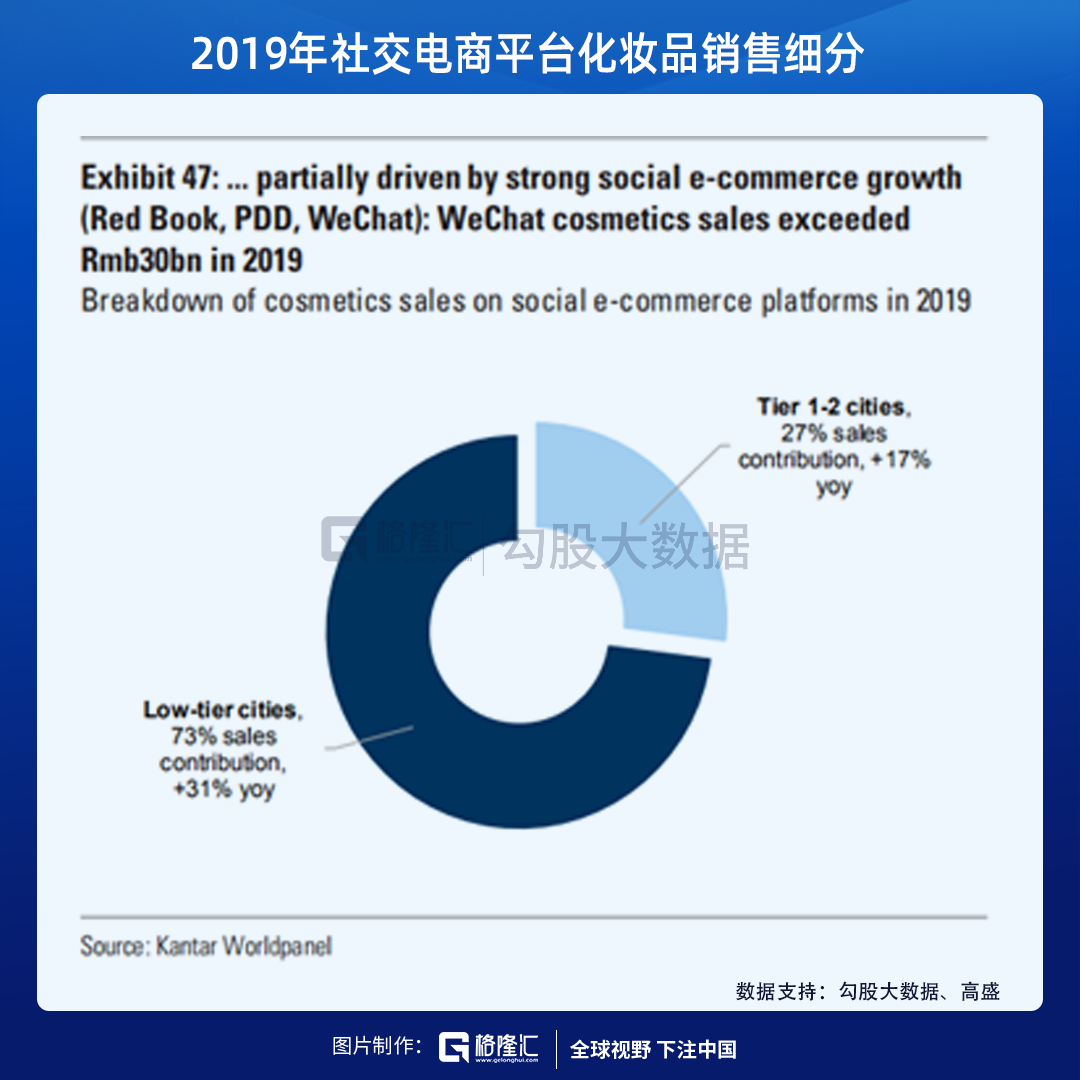

然后"低线化",尽管在中低端消费市场,化妆品专柜、专卖店依然是国货品牌的主流渠道,但热门社交电商平台,如微信、小红书等,是低线城市年轻消费者购买化妆品的重要渠道。根据凯度数据,2019年,中国主要社交电商上70%+的化妆品销售额来自低线城市消费者。

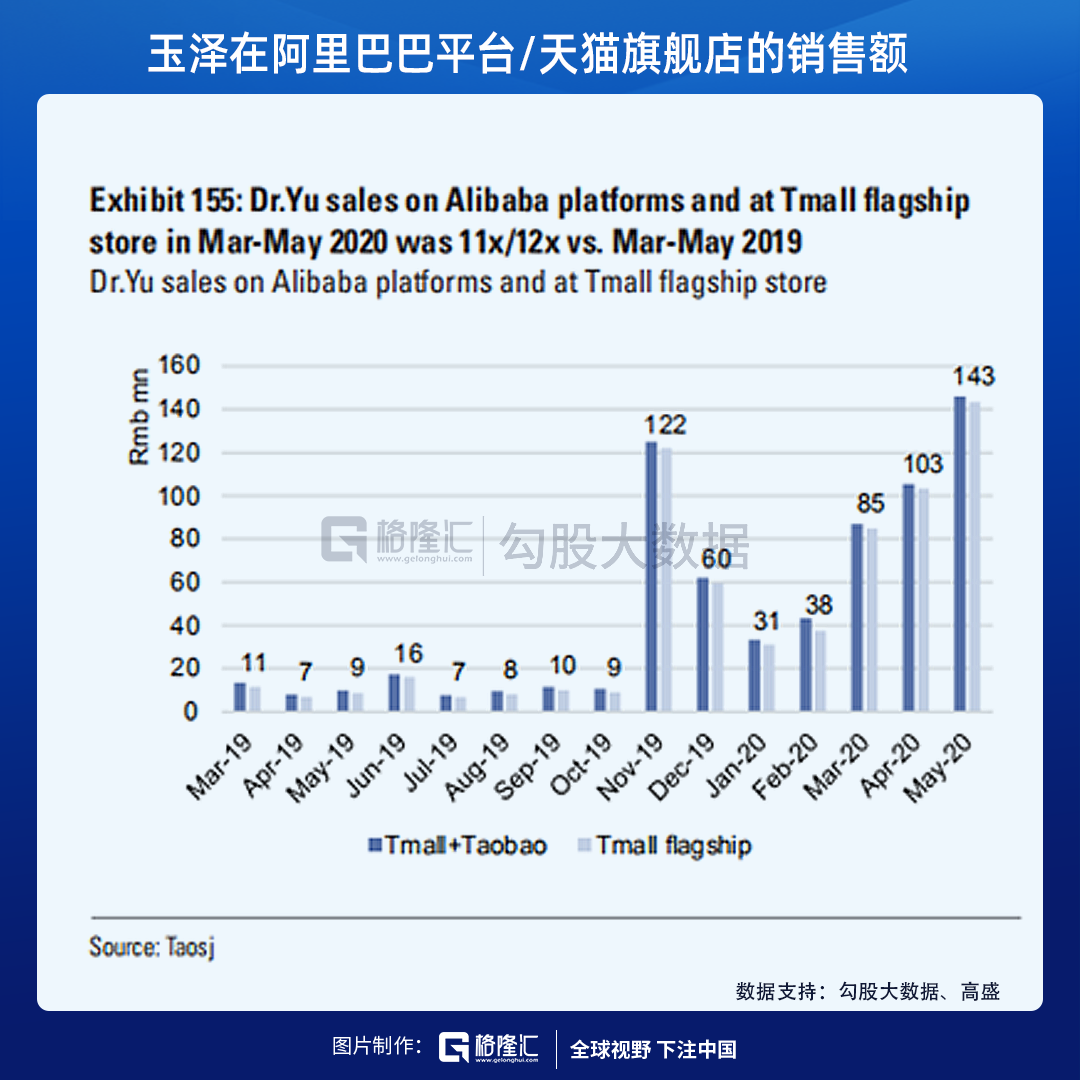

也因此,国货品牌想要抢占更多市场份额,在通过专营店向低线城市渗透的基础上,精准营销+电商渠道的组合拳变得尤其重要。对于国货品牌商而言,电商直播、KOL营销也开始从"可选"向"必选"转换。以上海家化旗下的玉泽为例。

2019年双11开始,上海家化开始与李佳琪合作。截至今年2月,玉泽超80%的天猫销售额来自李佳琪的直播间,今年3~5月,玉泽在阿里和天猫的销售额分别是去年同期的11和12倍。

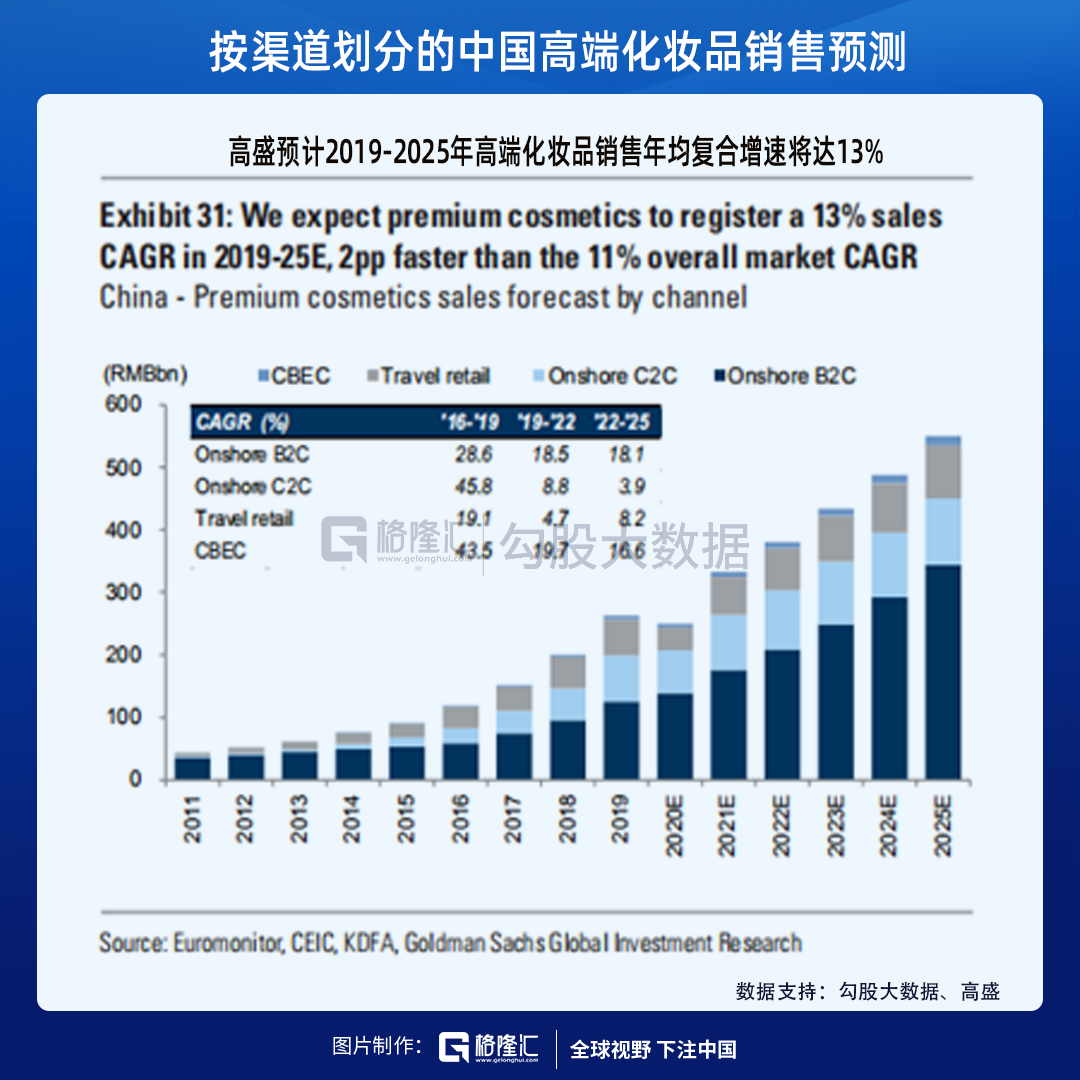

中国市场上高端化妆品消费仍存在上涨空间。受收入上涨,国际大牌加大线上渗透和营销力度,以及跨境电商蓬勃发展等因素的影响,中国化妆品市场对高端产品的需求在加速增长。

高盛的一项分析显示,截至2018年,台湾地区、日本和韩国的人均GDP是中国大陆的3倍,这三个地区的平均高端化妆品消费占比为57%,而中国的只有48%。该分析还称预计2019~2025年,中国高端化妆品销售年均复合增速将达13%,高端产品的占比从2019年的48%上涨至2025的53%。

据统计,高端化妆品的定价平均是大众化妆品的3倍,如果高端产品占比每年上升4个百分点,则2025年中国化妆品市场规模可能可以达到人民币1.3万亿,即2019~2025年的年均复合增长率从11%上调至13%。

化妆品是一种"上瘾消费"。中国化妆品行业正在快速增长,"越来越年轻,越来越接地气"对增量市场最好的形容,而"越来越多,越来越贵"则是对行业长期的成长趋势最贴切的描述。在这样的趋势下,品牌商如何借助不同的渠道精准地触及到更多的消费群体成为了发展的关键。

在捋清了行业的发展逻辑之后,我们下次来尝试定义一下化妆品到底是一门什么样的生意?以及这个行业未来的市场空间有多大?

参考资料:

Christine Cho,Timothy Zhao,Jiu Lm,Xu fa Liao.China Cosmetics:The Rise of Chinese Beauty Brands[R].:,2020.6

在线客服

在线客服